“再保理”业务模式及京东商城再保理案例分析

发布时间 : 2018-08-09 文章来源 : 本站

将保理业务界定为“融合资金融通、账务管理、应收账款收取和坏账担保”四项业务的综合性金融服务。依据提供保理服务机构的不同,分为银行保理和商业保理。“再保理”可有效联通银行和商业保理公司,日益引起关注。

一、“再保理”定义与产生背景

中国大陆大部分金融资源主要集中在银行,所以保理这项舶来品一引入中国大陆,首先扎根在银行,作为一种贸易融资产品发展起来。1992年,中国银行率先开办保理业务,并作为中国首批保理商加入fci,拉开了银行保理蓬勃发展的序幕,从2008年起,中国出口保理业务量就跃居全球之首;2011年,我国赶超英国成为全球最大的保理商市场。2005年,天津滨海以“工商注册”的形式批准成立了第一家保理公司,形成了中国商业保理的萌芽。商务部在2012年发文批准商业保理试点,商业保理开始在中国保理市场上得到大力发展。

(2)再保理产生的背景

近些年来商业保理迅速发展,根据统计,截止2015年底,全国共注册商业保理公司2500家,保理融资业务约2000亿元,约3.15万家中小企业与商业保理公司建立了业务关系。虽然商业保理迎来了快速发展的时期,但是由于起步较晚,尽管业务量增长较快,但是与银行保理动辄亿级的业务规模相比,其体量仍非常小,根据近期统计,商业保理业务量约为银行保理的5%。在发展期间,商业保理与银行保理产生了不同的特点,构成了再保理产生的背景,具体有:

一是我国商业保理公司外部融资渠道不畅。我国商业保理公司普遍存在轻资产的特点,根据统计,我国商业保理公司平均注册资本8895万元人民币,开展约2000亿元的保理融资规模,多数依靠外部资金支持。但银行作为我国主要的低成本资金融资渠道,以传统的企业财务指标为核心建立评级机制判断违约概率,以抵质押担保充足与否衡量风险缓释情况的风险模型下,很难针对商业保理公司展开大规模授信与融资。再保理的出现解决这一问题,再保理兼顾了授信主体与具体债项的审查,但再保理业务的受理条件、业务操作流程等方面仍然遵守保理业务的管理与办法,将实质风险转移到产生债权的企业一方。举例而言,a商业保理公司由于资产负债率过高等因素,无法直接从银行获得贷款。而a商业保理公司拥有银行普遍认可的一定规模的优质保理资产,则可以通过再保理的形式,即a商业保理公司将优质保理资产转让银行保理商,从而获得融资。

二是我国的银行保理业务普遍存在“重融资职能,轻应收账款管理”的特点,而商业保理业务特点正好相反,再保理将两者的特点结合起来,是功能互补的内在需求,进一步促进我国保理业务的健康均衡发展。

二、“再保理”的业务模式与案例分析

1.业务模式

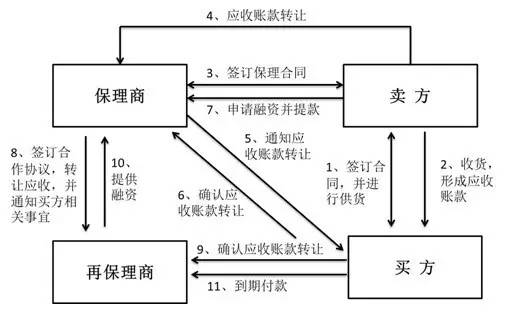

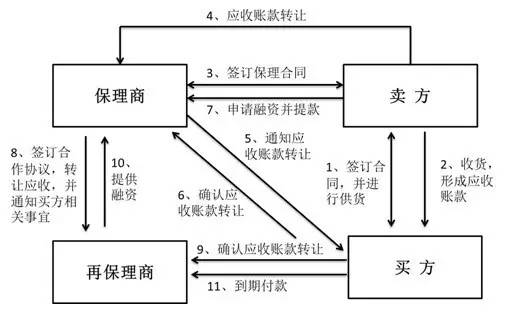

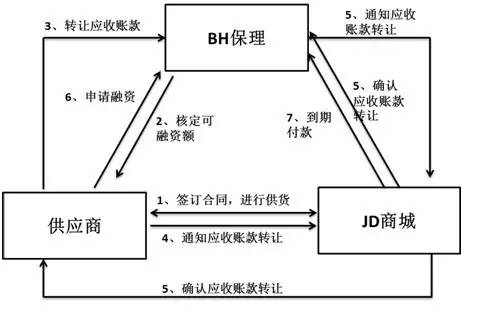

再保理业务涉及4个当事方,包括卖方、买方、保理商、再保理商。本文讨论的保理商为商业保理公司,再保理商为银行。该业务项下,卖方将赊销(o/a)项下的国内货物、服务或工程项下产生的应收账款转让给保理商,再转移给再保理商,由再保理商提供无追索权融资、应收账款管理等服务。具体流程图如下:

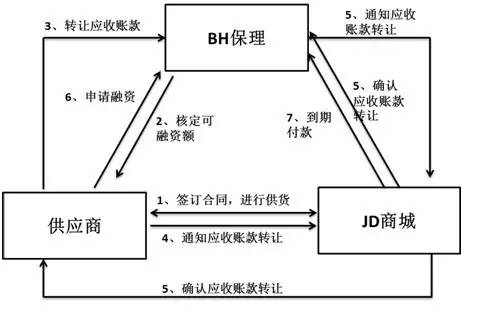

2012年,商务部出台了《关于商业保理试点有关工作的通知》,在此背景下,jd商城于2013年在上海成立了bh保理公司,以jd商城对供应商赊销交易项下的应收账款为还款来源,向供应商提供保理融资服务,从而加速供应商资金周转,支撑供应链正常运转,并创建了“jd宝”供应链融资品牌。2016年,bh保理公司叙做商业保理超过百亿,成为国内规模最大的商业保理公司,且坏账率低于万分之一。具体业务流程图如下:

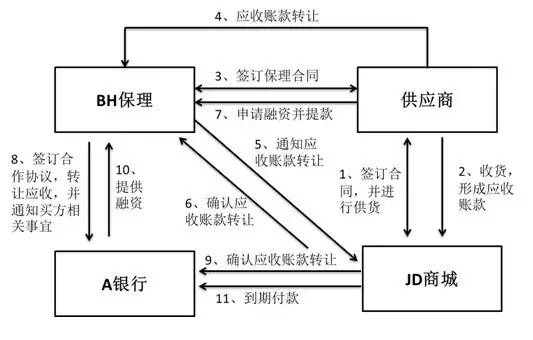

为降低自身资金占压,扩大业务规模,bh保理公司希望基于a银行与jd商城银企合作的基础上,针对商业保理服务,为其提供再保理融资业务。即a银行受让bh保理公司转让基于供应商与jd商城产生的合格的应收账款,以供应商商业保理融资余额为基础,为bh保理公司提供再保理融资服务。鉴于bh保理公司开展合同的供应商数量众多,融资频率大,融资金额较小,账期普遍较短的特点,a银行计划为其设计池融资模式办理业务。

(2)业务流程

如上图所示:在商业保理(流程1-7)的基础上,a银行进行如下工作:

(1)a银行与bh保理公司签订再保理业务合作协议,根据其授信额度及预计业务量核定可融资额度,并在a银行融资系统中为bh保理公司建立应收账款池,双方签订资金监管协议,开立监管账户,用于基础交易项下回款封闭管理。bh保理公司将供应商已转让的应收账款向a银行进行再次转让,并向jd商城寄送应收账款转让通知。bh保理公司向a银行提供与供应商签订的商业保理合同、供应商与jd商城签订的销售合同与增值税发票(仅提供部分用于证明双方的合作历史记录)、商业保理业务余额明细、提款申请书等融资申请资料。

(2)jd商城商城向a银行书面出具应收账款转让确认书,确认a银行为基础交易项下的合法债权人,并保证将款项付至bh保理公司在a银行开立的指定账户。

(3)a银行根据bh保理公司提交的应收账款信息、商业保理信息、融资账期等基础要素及融资申请,a银行在可融资额度内向bh保理公司发放融资,融资金额按商业保理余额100%发放。同时,根据融资余额与应收账款池中合适应收账款金额,判断jd商城回款是否需要偿还bh保理公司融资。

(4)如果供应商因自身原因提前归还bh保理公司的保理融资,或融资到期未能及时受偿,a银行向bh保理公司反转让应收账款,并由bh保理公司偿还a银行融资。

三、浅析银行发展“再保理”业务策略

1.客户选择策略

根据现阶段商业保理发展情况,在商业保理商的选择方面建议参考以下三个方面:

一是具有一定规模优质的保理资产,或具备获取优质保理资产能力的商业保理公司。如案例分析中,bh保理公司作为jd商城集团内部保理商,利用jd商城与供应商产生的大量应收账款,为bh保理公司提供了丰富的业务资源。同时依托集团公司的高质量回款与优质供应商良好的履约记录,确保了bh公司极低的坏账率,从而形成优质的保理资产。

二是优先选择“四流”(即信息流、商流、物流和资金流)可查可控的商业保理公司。“四流”的可查可控,保障了基础交易的真实性以及交易过程的封闭性与自偿性。如案例分析中,a银行利用jd商城平台的交易链线上化,可直接查询bh公司提供的保理资产的交易背景及付款情况,控制jd商城回款,实现整体交易的封闭运作,极大的降低了再保理业务的风险水平。

三是优先选择股东背景实力雄厚的商业保理公司。由大型集团内部组建或投资控股的商业保理公司,具备良好的信用基础和履约能力,能够保障银行授信资金安全。

2.行业选择策略

供应链金融发达的行业更容易形成再保理的基础,结合国内外行业发展情况,有以下几个行业更容易发展再保理业务:

(1)电子商务平台企业。随着互联网技术快速发展,越来越多的传统企业开始线上化,电子商务平台上新生的企业更是不计其数。电商平台企业为锁定平台上数量庞大的客户群,为供应链上下游客户提供金融服务,并成为电商企业新的竞争点,阿里巴巴、京东、苏宁云商等大型电子商务企业均推出了品种繁多的供应链金融产品,为再保理业务提供了丰富的业务资源。

(2)制造业。制造业是我国国民经济发展的重要基础,供应链关系明显。银行应优先选择具有核心竞争力的制造行业,如核电装备产业、高端机床制造、家电制造业等。近年来,我国大力推动“一带一路”战略,“一带一路”沿线国家基础设施建设市场需求量较大,为我国高端装备制造产业创造了广阔的发展空间,如轨道交通装备产业、运输车辆制造业和石油装备制造等。装备制造业巨大的市场需求为再保理业务创造了良好的发展环境。

(3)现代物流行业。美国现代物流巨头ups创造了一个有机的供应链金融体系,ups作为所服务的大型核心采购企业及中小型供应的沟通桥梁,通过“货运融资”、“预付货款”等模式解决中小企业融资问题,缩短供应商的账期,同时与金融机构合作,将优质的供应链金融资产作为交易对象,实现价值共创。在我国国内,顺丰通过打造“云仓”,将货物流与资金流紧密结合,为中小供应商提供授信支持。银行可以仿照ups的运作模式,通过再保理业务,购入顺丰等现代物流商的优质供应链金融资产,实现银企共赢。

3.产品推广思路

商业保理公司的基础交易产品主要分为出口保理与国内保理,针对出口保理与国内保理的特点,产品的推广思路主要有:

(1)大力推动出口项下的“再保理”业务。出口业务具有单据标准化程度高、贸易背景核实方式多、买卖双方履约意愿良好等特点,能够充分发挥贸易融资自偿性的特征,银行为商业保理公司的出口保理叙做再保理业务,能够有效的控制风险,同时结合远期结汇、外汇掉期等业务,降低汇率波动产生影响,实现外汇资产保值。

一、“再保理”定义与产生背景

1.“再保理”定义

“再保理”本质上是债权的再转让,即企业将其因贸易产生的应收账款债权转让给保理公司后,保理公司再将此转让后的权利义务转移给其他保理商的行为。银行再保理通常由银行为商业保理公司核定授信后,向商业保理公司提供融资的一种方式。2.产生背景

(1)商业保理与银行保理的起源

作为保理界的鼻祖,欧美国家的保理起源与发展,是始于商业性质的保理公司,而台湾地区这类从外引入保理的先进典范,也是由保理公司开始大规模发展起来,之后才有银行保理的业务拓展。中国大陆大部分金融资源主要集中在银行,所以保理这项舶来品一引入中国大陆,首先扎根在银行,作为一种贸易融资产品发展起来。1992年,中国银行率先开办保理业务,并作为中国首批保理商加入fci,拉开了银行保理蓬勃发展的序幕,从2008年起,中国出口保理业务量就跃居全球之首;2011年,我国赶超英国成为全球最大的保理商市场。2005年,天津滨海以“工商注册”的形式批准成立了第一家保理公司,形成了中国商业保理的萌芽。商务部在2012年发文批准商业保理试点,商业保理开始在中国保理市场上得到大力发展。

(2)再保理产生的背景

近些年来商业保理迅速发展,根据统计,截止2015年底,全国共注册商业保理公司2500家,保理融资业务约2000亿元,约3.15万家中小企业与商业保理公司建立了业务关系。虽然商业保理迎来了快速发展的时期,但是由于起步较晚,尽管业务量增长较快,但是与银行保理动辄亿级的业务规模相比,其体量仍非常小,根据近期统计,商业保理业务量约为银行保理的5%。在发展期间,商业保理与银行保理产生了不同的特点,构成了再保理产生的背景,具体有:

一是我国商业保理公司外部融资渠道不畅。我国商业保理公司普遍存在轻资产的特点,根据统计,我国商业保理公司平均注册资本8895万元人民币,开展约2000亿元的保理融资规模,多数依靠外部资金支持。但银行作为我国主要的低成本资金融资渠道,以传统的企业财务指标为核心建立评级机制判断违约概率,以抵质押担保充足与否衡量风险缓释情况的风险模型下,很难针对商业保理公司展开大规模授信与融资。再保理的出现解决这一问题,再保理兼顾了授信主体与具体债项的审查,但再保理业务的受理条件、业务操作流程等方面仍然遵守保理业务的管理与办法,将实质风险转移到产生债权的企业一方。举例而言,a商业保理公司由于资产负债率过高等因素,无法直接从银行获得贷款。而a商业保理公司拥有银行普遍认可的一定规模的优质保理资产,则可以通过再保理的形式,即a商业保理公司将优质保理资产转让银行保理商,从而获得融资。

二是我国的银行保理业务普遍存在“重融资职能,轻应收账款管理”的特点,而商业保理业务特点正好相反,再保理将两者的特点结合起来,是功能互补的内在需求,进一步促进我国保理业务的健康均衡发展。

二、“再保理”的业务模式与案例分析

1.业务模式

再保理业务涉及4个当事方,包括卖方、买方、保理商、再保理商。本文讨论的保理商为商业保理公司,再保理商为银行。该业务项下,卖方将赊销(o/a)项下的国内货物、服务或工程项下产生的应收账款转让给保理商,再转移给再保理商,由再保理商提供无追索权融资、应收账款管理等服务。具体流程图如下:

2.案例分析

(1)背景介绍

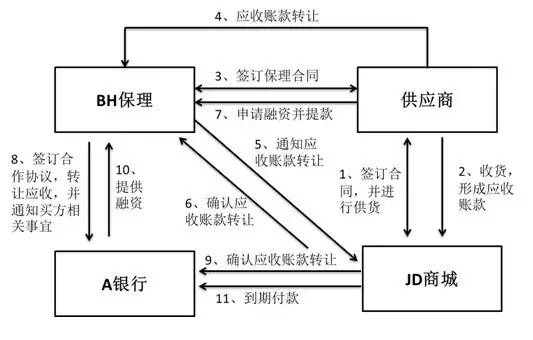

jd商城目前是国内最大的自营平台电商,上游供应商已达9万家,以中小企业为主。jd商城利用供应链核心企业地位,采取赊销的结算方式。这种赊销方式虽然降低了jd商城的资金成本,但是直接影响了供应商资金周转及商品采购规模,进而间接影响jd商城的采购与销售。而大部分中小供应商由于自身实力有限,很难获得银行信贷支持,整个供应链现金紧张的问题限制了jd商城的发展。2012年,商务部出台了《关于商业保理试点有关工作的通知》,在此背景下,jd商城于2013年在上海成立了bh保理公司,以jd商城对供应商赊销交易项下的应收账款为还款来源,向供应商提供保理融资服务,从而加速供应商资金周转,支撑供应链正常运转,并创建了“jd宝”供应链融资品牌。2016年,bh保理公司叙做商业保理超过百亿,成为国内规模最大的商业保理公司,且坏账率低于万分之一。具体业务流程图如下:

为降低自身资金占压,扩大业务规模,bh保理公司希望基于a银行与jd商城银企合作的基础上,针对商业保理服务,为其提供再保理融资业务。即a银行受让bh保理公司转让基于供应商与jd商城产生的合格的应收账款,以供应商商业保理融资余额为基础,为bh保理公司提供再保理融资服务。鉴于bh保理公司开展合同的供应商数量众多,融资频率大,融资金额较小,账期普遍较短的特点,a银行计划为其设计池融资模式办理业务。

(2)业务流程

如上图所示:在商业保理(流程1-7)的基础上,a银行进行如下工作:

(1)a银行与bh保理公司签订再保理业务合作协议,根据其授信额度及预计业务量核定可融资额度,并在a银行融资系统中为bh保理公司建立应收账款池,双方签订资金监管协议,开立监管账户,用于基础交易项下回款封闭管理。bh保理公司将供应商已转让的应收账款向a银行进行再次转让,并向jd商城寄送应收账款转让通知。bh保理公司向a银行提供与供应商签订的商业保理合同、供应商与jd商城签订的销售合同与增值税发票(仅提供部分用于证明双方的合作历史记录)、商业保理业务余额明细、提款申请书等融资申请资料。

(2)jd商城商城向a银行书面出具应收账款转让确认书,确认a银行为基础交易项下的合法债权人,并保证将款项付至bh保理公司在a银行开立的指定账户。

(3)a银行根据bh保理公司提交的应收账款信息、商业保理信息、融资账期等基础要素及融资申请,a银行在可融资额度内向bh保理公司发放融资,融资金额按商业保理余额100%发放。同时,根据融资余额与应收账款池中合适应收账款金额,判断jd商城回款是否需要偿还bh保理公司融资。

(4)如果供应商因自身原因提前归还bh保理公司的保理融资,或融资到期未能及时受偿,a银行向bh保理公司反转让应收账款,并由bh保理公司偿还a银行融资。

三、浅析银行发展“再保理”业务策略

1.客户选择策略

根据现阶段商业保理发展情况,在商业保理商的选择方面建议参考以下三个方面:

一是具有一定规模优质的保理资产,或具备获取优质保理资产能力的商业保理公司。如案例分析中,bh保理公司作为jd商城集团内部保理商,利用jd商城与供应商产生的大量应收账款,为bh保理公司提供了丰富的业务资源。同时依托集团公司的高质量回款与优质供应商良好的履约记录,确保了bh公司极低的坏账率,从而形成优质的保理资产。

二是优先选择“四流”(即信息流、商流、物流和资金流)可查可控的商业保理公司。“四流”的可查可控,保障了基础交易的真实性以及交易过程的封闭性与自偿性。如案例分析中,a银行利用jd商城平台的交易链线上化,可直接查询bh公司提供的保理资产的交易背景及付款情况,控制jd商城回款,实现整体交易的封闭运作,极大的降低了再保理业务的风险水平。

三是优先选择股东背景实力雄厚的商业保理公司。由大型集团内部组建或投资控股的商业保理公司,具备良好的信用基础和履约能力,能够保障银行授信资金安全。

2.行业选择策略

供应链金融发达的行业更容易形成再保理的基础,结合国内外行业发展情况,有以下几个行业更容易发展再保理业务:

(1)电子商务平台企业。随着互联网技术快速发展,越来越多的传统企业开始线上化,电子商务平台上新生的企业更是不计其数。电商平台企业为锁定平台上数量庞大的客户群,为供应链上下游客户提供金融服务,并成为电商企业新的竞争点,阿里巴巴、京东、苏宁云商等大型电子商务企业均推出了品种繁多的供应链金融产品,为再保理业务提供了丰富的业务资源。

(2)制造业。制造业是我国国民经济发展的重要基础,供应链关系明显。银行应优先选择具有核心竞争力的制造行业,如核电装备产业、高端机床制造、家电制造业等。近年来,我国大力推动“一带一路”战略,“一带一路”沿线国家基础设施建设市场需求量较大,为我国高端装备制造产业创造了广阔的发展空间,如轨道交通装备产业、运输车辆制造业和石油装备制造等。装备制造业巨大的市场需求为再保理业务创造了良好的发展环境。

(3)现代物流行业。美国现代物流巨头ups创造了一个有机的供应链金融体系,ups作为所服务的大型核心采购企业及中小型供应的沟通桥梁,通过“货运融资”、“预付货款”等模式解决中小企业融资问题,缩短供应商的账期,同时与金融机构合作,将优质的供应链金融资产作为交易对象,实现价值共创。在我国国内,顺丰通过打造“云仓”,将货物流与资金流紧密结合,为中小供应商提供授信支持。银行可以仿照ups的运作模式,通过再保理业务,购入顺丰等现代物流商的优质供应链金融资产,实现银企共赢。

3.产品推广思路

商业保理公司的基础交易产品主要分为出口保理与国内保理,针对出口保理与国内保理的特点,产品的推广思路主要有:

(1)大力推动出口项下的“再保理”业务。出口业务具有单据标准化程度高、贸易背景核实方式多、买卖双方履约意愿良好等特点,能够充分发挥贸易融资自偿性的特征,银行为商业保理公司的出口保理叙做再保理业务,能够有效的控制风险,同时结合远期结汇、外汇掉期等业务,降低汇率波动产生影响,实现外汇资产保值。

(2)谨慎叙做商业保理公司的国内保理的“再保理”业务。国内保理业务具有信息不对称性,具体表现在交易背景真实性核实方式单一、物流与资金流等信息不协同等方面,导致水平不同的供应商鱼龙混杂,保理资产质量良莠不齐。针对以上情况,再保理业务的推广策略如下:一是引入供应链思路,对于保理资产的应付账款方为大型国有企业、行业龙头的民营企业等优质集团公司,银行可在获得这些优质集团公司对应付账款确认的前提条件下,为商业保理公司的国内保理叙做再保理业务。二是谨慎办理买断型再保理业务,如办理,可引入反转让机制,对于股东实力与经营能力较强的商业保理公司设定反转让条款,当基础交易发生争议、融资到期未及时受偿等情况下,银行可将应收账款向保理公司进行反转让,由保理公司偿还银行融资,确保授信资金安全。